消費税の軽減税率を簡単にまとめましょう!

平成31年(2019年)10月から消費税率が上がります。

直前に参議院議員選挙があり、その結果次第ではどうなるかはわかりません。また、米中貿易戦争の余波が日本にも降りかかる事態が起こるとも限りません。しかしながら、現在の予定ではそのようになっています。

消費者としても事業者としても準備をしておくに越したことはありません。

消費税率のアップに伴い、軽減税率制度が導入されます。

標準税率10%に対して、8%という軽減した税率を適用する対象を新たに設けようとするものです。どんな場合に軽減税率が適用されるかおわかりですか。

結構迷ってしまします。また、税率を間違えてしまうかもしれません。特に事業者は、標準税率と軽減税率を瞬時に間違うことなく選択できるように、レジ対応に万全を期さなければなりません。

軽減税率の概要

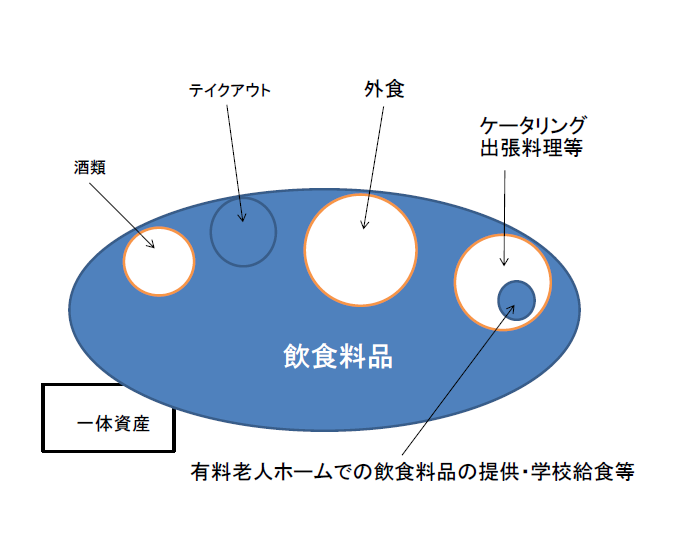

軽減税率の対象品目

- 酒類及び外食を除く飲料料品

- 定期購読契約が締結された週2回以上発行される新聞

税率

- 軽減税率 8%(国分6.24%、地方分1.76%)

- 標準税率10%(国分7.8%、地方分2.26%)

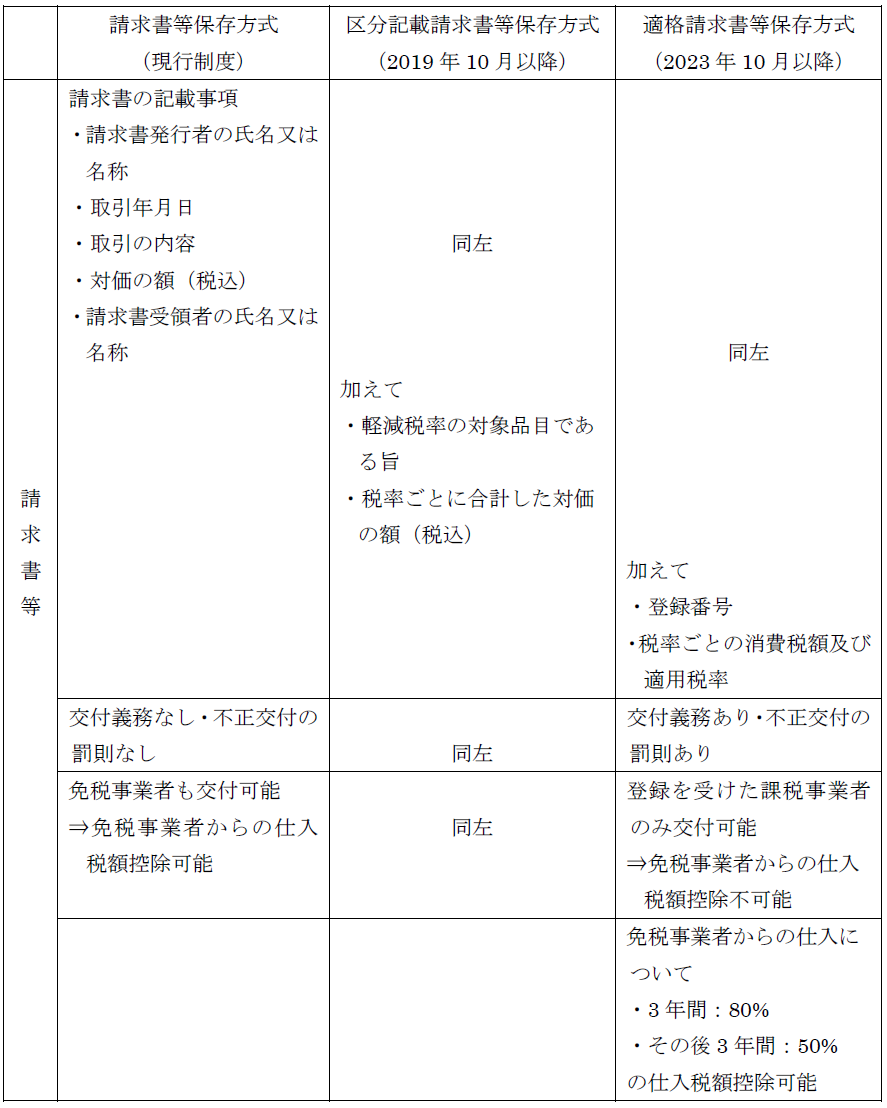

適格請求書等保存方式(インボイス方式)の導入

- 平成35年(2023年)10月から適格請求書等保存方式(インボイス方式)が導入されます。

- インボイス及び帳簿の保存が仕入税額控除をする要件になります。

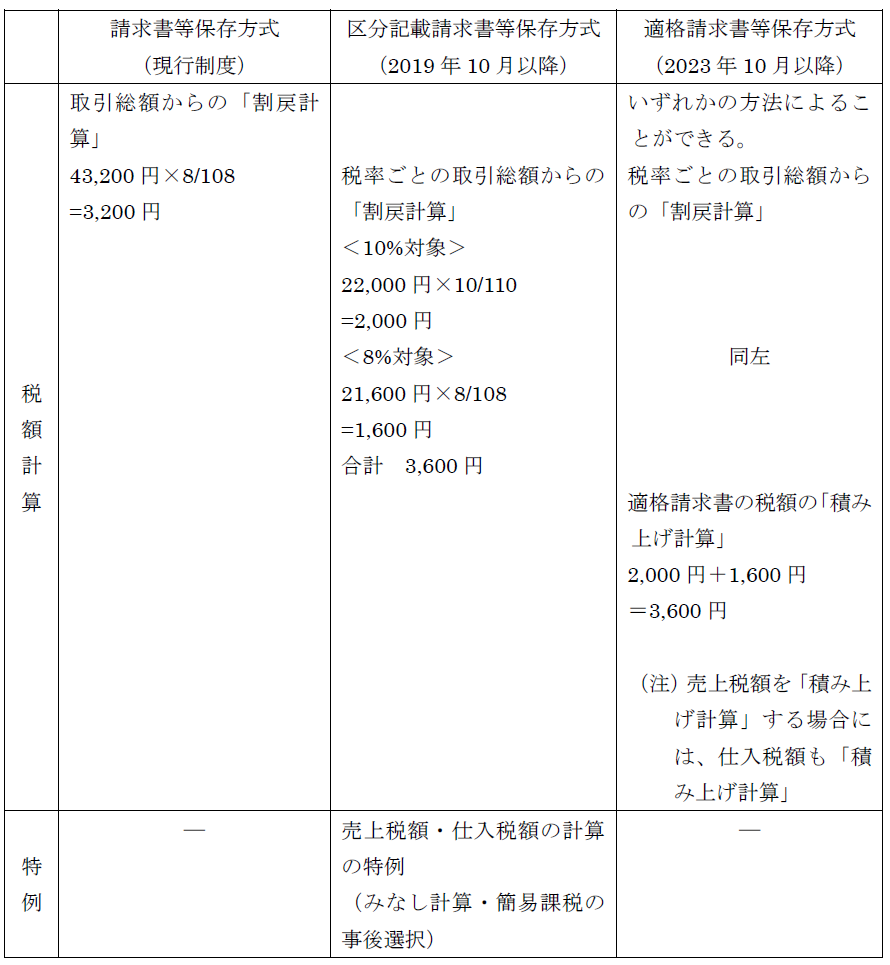

仕入税額の計算方法として、適格請求書の積み上げ計算と取引総額からの割戻計算のいずれも認められます。

インボイス方式導入までの経過措置現状の請求書等保存方式を維持しつつ、区分経理に対応するための措置が講じられます。

具体的には、売上・仕入税額の計算の特例が設けられます。

インボイス方式導入後の経過措置インボイス方式の導入後6年間、免税事業者からの仕入について一定割合の仕入税額控除が認められます。

対象品目

下図の色づけした部分が、軽減税率の対象品目です。

外食

軽減税率の適用対象外となる「外食」とは、以下のものをいいます。

- 飲食設備(テーブル、いす、カウンター等の飲食に用いられる設備)のある場所において

- 顧客に飲食させるサービス

具体的には、ファストフード店・そば屋・寿司屋等での店内飲食、フードコートでの店内飲食、コンビニ等のイートインコーナーでの飲食が該当します。

逆に言えば、これらの店からのテイクアウト・出前・お持ち帰りは、外食には当たらないので軽減税率が適用されます。

店側としては、「お持ち帰りですか?」とお客さんに一品一品確認するのが、原則的な対応です。面倒ですが。

「テイクアウトにします。」と答えたお客さんが、支払を済ませた後に気が変わって、店内で購入後の食品を食べ始めたとしても、税率の差額を改めて請求することまで求められるわけではないでしょう。

一体資産

一体資産とは、食品と食品以外が一体となって販売されているものをいいます。例えば、おもちゃ付のお菓子、ティーカップと紅茶の詰め合わせをイメージしてください。

一体資産の販売価格が税抜き1万円以下のもので、その価額のうち食品に係る価額が2/3以上を占めている場合に限り、その全体が軽減税率の対象になります。

一体資産のすべてが軽減税率の対象になるわけではないので、注意してください。

街の八百屋さんがレストランに売るジャガイモ

一般の消費者を相手に商売している八百屋さんがあります。野菜の販売ですから、当然、軽減税率が適用されます。ある日、普段は取引のない近所のレストランのシェフが、ジャガイモが切れてしまったのでと言って突然買い物にやって来ました。

この場合、消費税律は10%(標準税率)でしょうか、それとも8%(軽減税率)でしょうか。

【意見A】

10%になる。

レストランが料理をお客さんに提供するときには10%が適用されるから、それに合わせて仕入れ時の消費税率も10%にすべきだから。

【意見B】

8%になる。

野菜の譲渡に関する消費税率は8%だから。

正解は、意見B

理由は次のように考えてください。“軽減税率が適用されるかどうかは売り手によって決まる”

八百屋さんが売っているものは野菜であり、食品に他なりません。また、ジャガイモを売るという行為は「外食」等には該当しません。よって、軽減税率である8%が適用されます。

買い手がどう使うかは、考えなくてよいのです。

インボイス方式の導入

請求書等の保存方式は、時期に応じて次のように変遷します。

区分記載請求書等保存方式

売り手が発行する区分記載請求書等保存方式による請求書のイメージです。

|

請求書 ○○御中 △△株式会社

10月分 43,600円(税込)

10%対象 22,000円 8%対象 21,600円

(注)*は軽減税率(8%)対象商品

|

||||||||||||||||

経過措置について説明します。

売上税額の計算の特例売上を税率ごとに区分することが困難な中小事業者(前々年又は前々事業年度の課税売上高が5,000万円以下の事業者)が、売上の一定割合(軽減税率売上割合)を、軽減税率対象品目の売上として計算する特例が設けられます。

仕入税額の計算の特例仕入を税率ごとに区分することが困難な中小事業者が、仕入の一定割合(軽減税率仕入割合)を、軽減税率対象品目の仕入として計算する特例が設けられるほか、簡易課税の事後選択が可能になります。

適格請求書等保存方式

売り手が発行する適格請求書等保存方式(インボイス方式)による請求書のイメージです。

|

請求書 ○○御中 △△株式会社 登録番号 T1234********

10月分 40,000円(本体)

10%対象 20,000円 消費税 2,000円 8%対象 20,000円 消費税 1,600円

(注)*は軽減税率(8%)対象商品

|

||||||||||||||||||||

インボイス方式とは、「売り手が買い手に正確な適用税率や税額を伝えるツール」。

このように理解するとわかりやすくなります。

したがって、消費税を納めない免税事業者はインボイスを発行することができません。

ということは、買い手にしてみれば、仕入時にインボイスをもらえない免税事業者とは取引したくありません。インボイスがなければ仕入税額控除ができないからです。

現在の免税事業者は、そのまま免税事業者を続けるか、免税事業者をやめて課税事業者になるか、判断を迫られることになります。

消費税 (1)

本邦に入国後1年以上経過している外国人に対する販売は免税になるか?

輸出物品販売場において免税販売できるのは、「非居住者」に対する販売に限られます(消費税法8①)。

ここでいう「非居住者」とは、外国為替及び外国貿易法第6条第1項第6号に規定する者のことです(消費税法8①、消費税法施行令1②二)。

したがって、原則、本邦に入国後6か月以上経過するに至った者に対する販売は、「非居住者」に対する販売とはならないため、免税販売にすることはできません。

ディスカッション

コメント一覧

まだ、コメントがありません