収益認識に関する会計基準適用の影響

平成30年3月30日に収益認識に関する包括的な会計基準となる企業会計基準第29号「収益認識に関する会計基準」が公表されました。また、これに伴い平成30年度税制改正において法人税法等の改正が行われました。

収益認識とは、本来“いつ売上を計上するか”という意味です。それだけではなく、当該会計基準の内容には“いくらで”の部分も含まれています。

会計基準を解説しても、小難しい内容になって読んでいただけないでしょう。

従来、会計と税法は必ずしも同じ考え方をするとは限りませんが、今回の収益認識については、税法は会計基準の考え方をそのまま採用しています。

したがって、国税庁がまとめた簡単な設例をもとに、変更点について説明していきます。

詳しくは以下の国税庁HPをご参照ください。

収益認識に関する会計基準の適用対象及び適用時期

適用対象

公認会計士等による監査を受けている大規模な法人が適用対象です。中小企業(監査対象法人を除く)については、従来の会計処理も可能です。

また、連結財務諸表のみではなく個別財務諸表にも同基準を適用しなければなりません。

適用時期

2021年4月1日以後に開始する事業年度から強制適用になります。

ただし、2018年4月1日以後開始する事業年度から適用可能です。

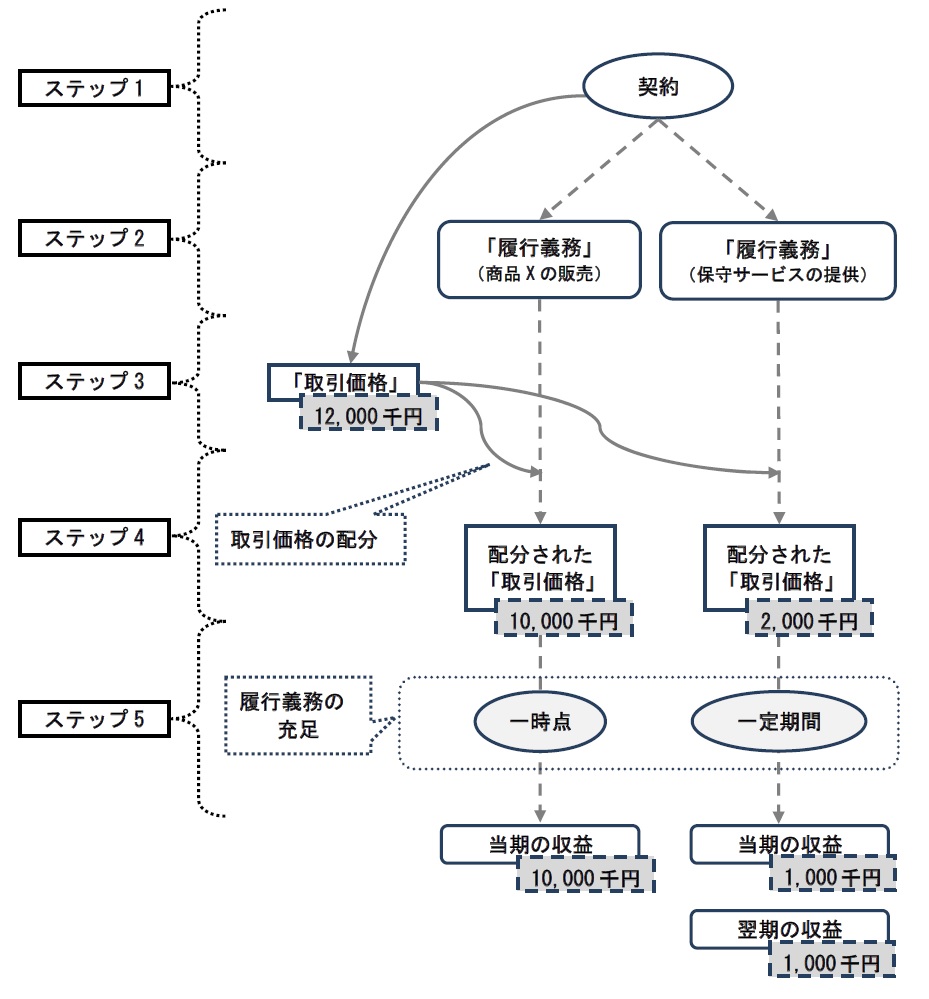

収益認識のための5つのステップ

約束した財又はサービスの顧客への移転を当該財又はサービスと交換に企業が権利を得ると見込む対価の額で描写するように、収益を認識します。

- ステップ1 契約の識別

- ステップ2 履行義務の識別

- ステップ3 取引価格の算定

- ステップ4 履行義務に取引価格を配分

- ステップ5 履行義務充足により収益を認識

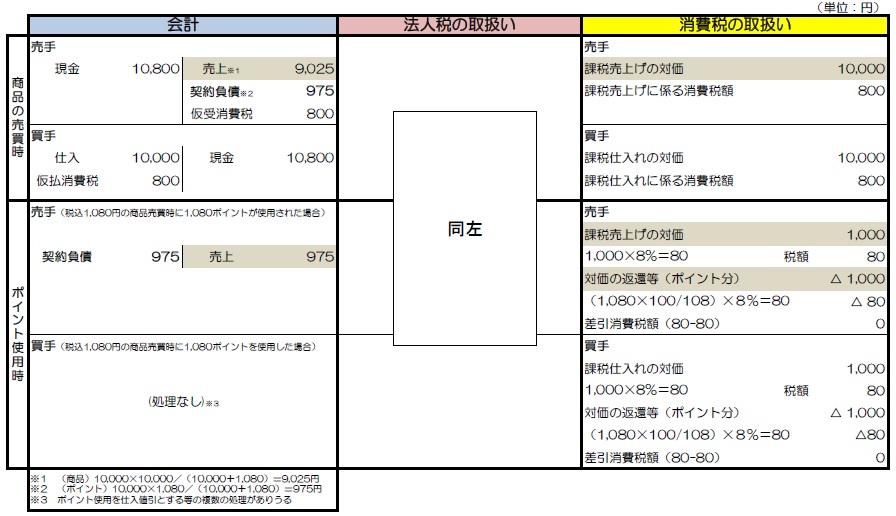

収益認識基準による自社ポイント付与の取扱い

論点は、履行義務の識別です。

設例1家電量販店を展開するA社はポイント制度を運営している。

A社は、顧客の100円(税込)の購入につき10ポイントを付与する(ただし、ポイント使用部分についてはポイントは付与されない。)。顧客は、1ポイントを当該家電量販店グループの1円の商品と交換することができる。

X1年度にA社は顧客に10,800円(税込)の商品を販売し、1,080ポイントを付与した(消化率100%と仮定)。A社は当該ポイントを顧客に付与する重要な権利と認識している。

顧客は当初付与されたポイントについて認識しない。なお、消費税率8%とする。

入金の全額を売上計上せず、一部を契約負債として売上から除外することがポイントです。その額は、税抜き売上高とポイント付与額で按分して算出します。

ポイント使用時に仮受消費税を計上しないのは、商品の売上時にすでに計上されているからです。

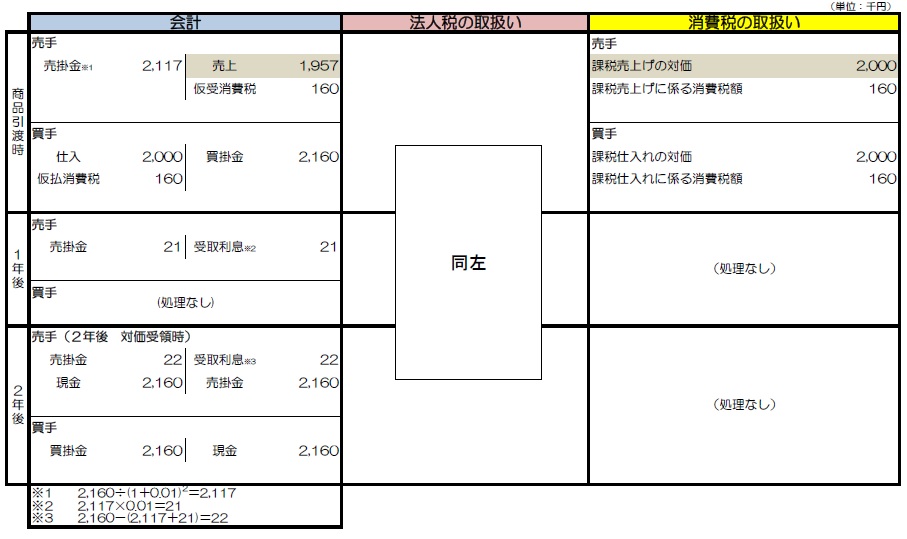

収益認識基準による契約における重要な金融要素

論点は、履行義務の識別です。

設例2企業は顧客Aとの間で商品の販売契約を締結し、契約締結と同時に商品を引渡した。

顧客は契約から2年後に税込対価2,160千円を支払う。契約上、利子を付すこととはされていないが、信用供与についての重要な便益が顧客に提供されると認められる。

対価の調整として用いる金利は1%とする。なお、消費税率8%とする。

商品引渡時の売掛金計上額が難しいかもしれません。

「2年後の2,160千円は、現在のいくらに等しいか」という計算です。答えは2,160千円ではありません。2,160千円よりも少なくなります。金利を考慮してやる必要があるからです。これを割引現在価値といいます。

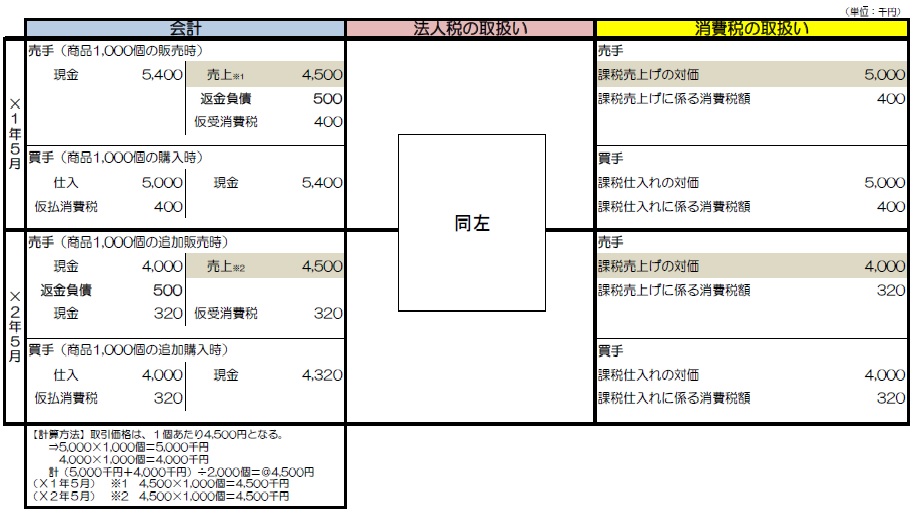

収益認識基準による割戻を見込む販売

論点は、変動対価です。

設例3A社は、B社と商品Zの販売について2年契約を締結している。

この契約における対価には変動性があり、右のように、B社が商品Zを1,000個よりも多く購入する場合には1個当たりの価格を4,000円に、さらに2,000個よりも多く購入する場合には3,000円に減額すると定めている。A社は、B社への2年間の販売数量予測は2,000個になると予想している。

X1年5月に1,000個を販売し、X2年5月に1,000個を追加販売した。なお、消費税率8%とする。

| 【販売数量】 | 【1個あたりの販売価格】 |

| 2,001個以上 | 3,000円 |

| 1,001~2,000個 | 4,000円 |

| 0~1,000個 | 5,000円 |

「A社は、B社への2年間の販売数量予測は2,000個になると予想している。」ということは、2,000個分の売上高は、最初の1,000個については単価5,000円、残りの1,000個については単価4,000円で計算することになります。

よって、平均単価は4,500円になります。

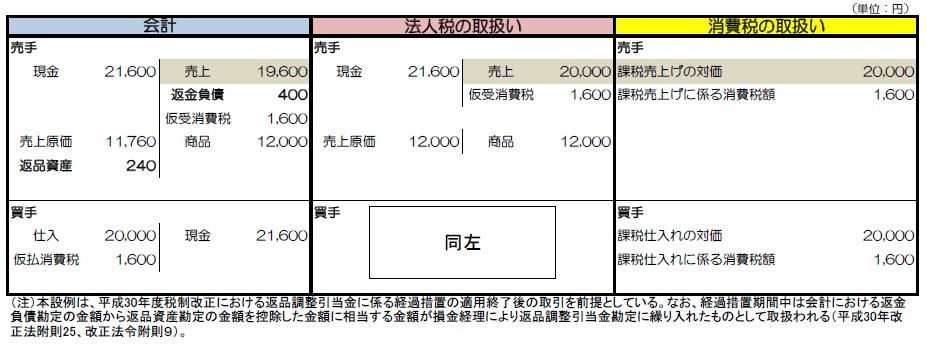

収益認識基準による返品権付き販売

論点は、変動対価です。

設例4A社は、顧客へ1個200円の商品(原価120円)を100個販売し、その返品予想は2個と見込んだ。なお、消費税率8%とする。

「100個販売し、その返品予想は2個と見込んだ」ということは、売上計上は98個分に留めておくということです。

2個分について、売価で負債を計上するとともに原価で資産計上をしておいて、返品に備えます。

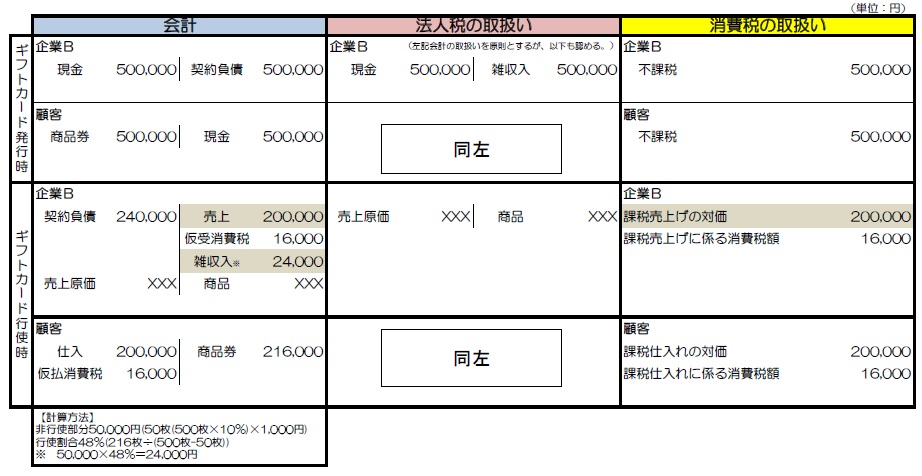

収益認識基準による商品券等の発行

論点は、非行使部分変動対価です。

設例5企業Bは1枚当たり1千円のギフトカードを500枚、合計500千円を顧客に発行した。

過去の経験から、発行済ギフトカードのうち10%である50千円分が非行使部分になると見込んでいる。

発行した翌期に200千円相当の商品と引き換えられ、消費税を含めて行使された。

ギフトカード行使時に、「見込んだ非行使部分」を雑収入計上することがポイントです。

雑収入計上額は、契約負債減少額の10%になっています。

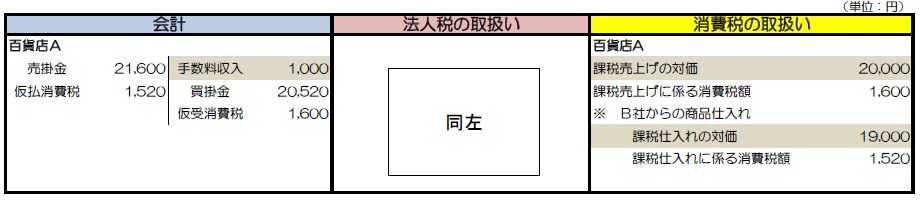

収益認識基準による消化仕入取引

論点は、本人・代理人です。

設例6百貨店Aは、B社と消化仕入契約を締結している。

百貨店Aは顧客に1個20,000円の商品(卸値19,000円)を1個販売した。百貨店Aは、自らをこの消化仕入れに係る取引における代理人に該当すると判断している。なお、消費税率8%とする。

「代理人に該当すると判断している」場合には、売上、仕入を総額で計上せず、利益部分を収益計上します。

しかし消費税の取扱いは、従来通り売上、仕入を総額で計上することに注意してください。

収益認識基準の実務への影響

収益認識基準は、IFRS(国際財務報告基準)第15号との整合性を図るため、財務諸表間の比較可能性の観点から収益認識のあり方を検討してきましたが、基本的にIFRS第15号の内容をそのまま取り入れました。

収益認識基準の適用を強制される会社はその内容を理解したうえで、影響を受ける可能性のある事業や取引を確認しておく必要があります。

代表的なものは、先ほどの設例で取り上げました。

その他にも以下のような取引が影響を受けると考えられます。

- 顧客に支払われる対価がある

- ライセンスやロイヤリティによる収益がある

- 買戻し契約等の取り決めをしている

- 販売店との契約が委託販売契約である

- 請求済未出荷契約がある

さらには、会計処理だけではなく、業務フローやITシステムに与える影響についても検討をする必要があります。

今後、適用に向けた準備が本格化していきます。

ディスカッション

コメント一覧

まだ、コメントがありません