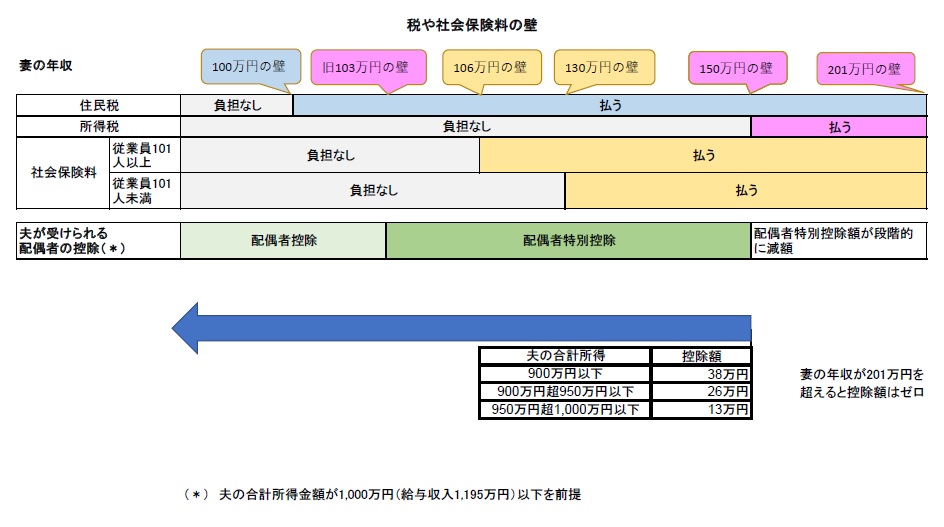

130万円の壁、150万円の壁、さらに201万円の壁。疑問をまとめて一挙解決!

従来から103万円の壁と130万円の壁については、マスコミにもよく取り上げられていました。

今般、女性の社会進出を図る目的で、平成30年から150万の壁も登場しました。

夫の扶養家族でありながらパートやアルバイトをしている主婦には、大きく関係します。また、夫の配偶者控除にも影響を与えます。

どのように考えればよいのか、簡単に説明します。

【2023年6月12日追記】

図解します。

【2025年5月2日追記】

令和7年度税制改正により給与所得控除額が10万円引き上げらた結果、150万円の壁は「160万円の壁」になりました。

103万円の壁とは?

それは、パートをしている妻が所得税を支払わなくて済み、同時に夫の所得税の負担が重くならないギリギリのラインを意味します。

年収が103万円を超えると所得税が課されます。さらに、夫の扶養家族になっている場合は、扶養を抜けなければならないために夫の税金が高くなります。

このように103万円を境に税金面で差が生じるため、「103万円の壁」と呼ばれています。

なぜ103万円なのか?

この103万円という数字は、基礎控除の38万円と給与所得控除の最低金額の65万円の合計額です。

(【2023年6月12日追記】 基礎控除額48万円+給与所得控除額55万円=103万円)

したがって、妻がパートではなく、ネットビジネスのように事業者となって収入を得ている場合には、給与所得控除の65万円分は関係なく「38万円の壁」になることに注意してください。

(【2023年6月12日追記】 「48万円の壁」)

103万円の壁を超えるとどうなるか?

先ほど103万円の壁を、パートをしている妻が所得税を支払わなくて済み、同時に夫の所得税の負担が重くならないギリギリのラインと説明しました。

夫側について、もう少し詳しく説明します。

妻のパート収入がわずかなときは、夫は配偶者控除により38万円を所得から控除できていました。

しかし、扶養家族であった妻の収入が103万円を超えると、38万円を控除できなくなります。

いきなり控除額がゼロになるのではなくて、徐々に減って行きます。

これを配偶者特別控除といいます。妻の収入が141万円以上になると、控除額はゼロです。

ただし、夫の所得が1,000万円を超えれば配偶者特別控除の対象外となります。

妻自身に所得税が課されること、配偶者控除が減ることによって夫の課税所得が増えること、この2つが103万円の壁を超えることの影響です。

(【2023年6月12日追記】 103万円の壁は150万円の壁に変更されています。)

とはいえ、所得に税率が掛かって税額が決まるわけですから、世帯全体で考えたときに、税額が増えても収入がそれ以上に増えるのならばそれでも構わないという意見もあるでしょう。

130万円の壁とは?

それは、夫の社会保険から外れなければならないラインを意味します。

パートやアルバイト先で一定の勤務時間を超えると、その会社で社会保険に入らなければならないのですが、ここで問題にしているのは勤務する個人サイドの状況です。

130万円以上になると社会保険の扶養者でいることはできないので、「130万円の壁」といわれています。

社会保険の強制適用事業所

強制適用の事業所

- 事業主を含む従業員1人以上の会社、国や地方公共団体などの法人

- 常時使用の従業員が5人以上いる、一部の業種を除く個人事業所

社会保険の強制適用事業所は、事業主や従業員の意思にかかわらず、健康保険や厚生年金保険等の社会保険への加入が義務付けられており、加入の手続きを取らないと法律で罰せられます。

パート従業員も社会保険に加入しなければならないのか?

社会保険の適用事業所に常時使用される70歳未満の人は、報酬額、国籍、性別、年金受給の有無にかかわらず、法律に基づき強制的に健康保険や厚生年金保険に加入しなければなりません。

なお、パートやアルバイトについては、労働時間や労働日数が所定の割合以上である場合、または次の要件を全て満たす場合に、社会保険の被保険者となります。

パート・アルバイトが社会保険の適用範囲となるケース

- 1週間の所定労働時間および1か月の所定労働日数が、同じ事業所で同じ業務を行っている正社員など一般社員の4分の3以上

- 上記の要件を満たしていなくても、次の「短時間労働者の要件」全てに該当する

短時間労働者の要件

1 週の所定労働時間が20時間以上

2 勤務期間1年以上またはその見込みがある

3 月額賃金が8.8万円以上

(年額では105.6万円となります。これを106万円の壁とよぶことがあります。)

4 学生以外

5 従業員501人以上の企業に勤務している学生以外

・2022年10月から従業員101人以上

・2024年10月から従業員51人以上

このように対象企業を広げることによって、新たに65万人の加入増があると見込まれます。

パート・アルバイトが社会保険に加入するメリット・デメリット

| メリット | デメリット |

| 〇 受け取れる年金額が増える

国民年金保険に加えて厚生年金保険に加入することになるので、老後に受け取れる年金額が上乗せされます。 また、厚生年金保険の加入期間が長い分だけ、将来上乗せされる年金の額も増えます。 〇 保証が厚くなる 自身が社会保険の被保険者になれば、手厚い保障制度を受けることができます。 例えば、一定の要件を満たせば、疾病手当金、出産手当金等が支給されます。 |

〇 給料の手取額が減る

社会保険の保険料は給料から差し引かれるため、手取額が減ってしまいます。

|

社会保険料はいくら?

例えば、年収130万円の40代パート主婦が協会けんぽに加入する場合は、次の金額になります。この額を個人と会社で折半します。

年収が多くなれば社会保険料も増えます。毎月の給与から天引きされる形で、保険料を払います。

| 月額 | 年額 | |

| 健康保険料 | 6,457円 | 77,484円 |

| 厚生年金保険料 | 10,065円 | 120,780円 |

| 雇用保険料 | 325円 | 3,900円 |

|

合計 |

16,847円 | 202,164円 |

150万円の壁とは?

女性の社会進出を促進するためとして、従来の103万円を150万円に変更しました。

平成30年から適用されます。

150万円というのは、配偶者特別控除額の38万円を満額受け取れるかどうかのラインです。

a 95万円 + b 55万円=150万円

a 配偶者特別控除の満額38万円を控除できる配偶者の所得上限額

b 給与所得控除額

これを「150万円の壁」といいます。これによって、47万円分パートの時間を増やしても妻の所得税はかかりません。

(【2025年5月2日追記】令和7年度税制改正により給与所得控除額が10万円引き上げられます。よって、150万円の壁は「160万円の壁」になります。)

150万円の壁に変わって注意すること

まず、「103万円で抑えていたけれど150万円まで働いても大丈夫なんだ。」と単純に思わないでください。

103万円の壁と150万円の壁の間には、130万円の壁が存在します。

130万円を超えて働くと、社会保険料の負担が発生します。忘れないでください。

今回の改正で、夫の収入によって、配偶者控除の額が変わる仕組みに改正されました。

| 夫の合計所得 | 配偶者控除 |

| 900万円以下 | 38万円 |

| 900万円超950万円以下 | 26万円 |

| 950万円超1,000万円以下 | 13万円 |

| 1,000万円超 | なし |

例えば、夫の合計所得が1,000万円を超えていれば、妻は150万円の壁で悩む必要はありません。

妻がどれだけ働こうと、夫の配偶者控除には影響しないのですから。

150万円の壁を超えるとどうなるか?

妻の年収が150万円を超えても、201万円までは夫の収入等と妻の所得額に応じて段階的に配偶者特別控除が受けられます。

したがって、扶養に入っている妻の場合、「年収150万円」「年収201万円」を意識して働く必要があります。

世帯所得

妻単独、夫単独で税負担を判断せず、世帯としてどうするのが得かよく考えなければなりません。

個々に置かれている状況は違うため、各自でシュミレーションするほかありません。

ディスカッション

コメント一覧

まだ、コメントがありません